Środki pieniężne uzyskane przez podatnika ze sprzedaży nieruchomości w podatku dochodowym od osób fizycznych zalicza się do źródła przychodu odpłatnego zbycia nieruchomości. W niniejszym artykule odpowiem na pytania dotyczące podatku dochodowego od sprzedaży nieruchomości, m.in.: W jaki sposób rozliczyć podatek dochodowy od sprzedaży nieruchomości? Jakie są skutki podatkowe sprzedaży mieszkania przed upływem 5 lat od końca roku, w którym zostało ono nabyte? Na początku warto jednak w kilku słowach wspomnieć o zasadach opodatkowania sprzedaży nieruchomości w poszczególnych podatkach, a także o kryteriach, które decydują o przyporządkowaniu przychodów ze sprzedaży nieruchomości do źródła przychodu w postaci odpłatnego zbycia nieruchomości albo do przychodów z działalności gospodarczej.

Środki pieniężne uzyskane przez podatnika ze sprzedaży nieruchomości w podatku dochodowym od osób fizycznych zalicza się do źródła przychodu odpłatnego zbycia nieruchomości. W niniejszym artykule odpowiem na pytania dotyczące podatku dochodowego od sprzedaży nieruchomości, m.in.: W jaki sposób rozliczyć podatek dochodowy od sprzedaży nieruchomości? Jakie są skutki podatkowe sprzedaży mieszkania przed upływem 5 lat od końca roku, w którym zostało ono nabyte? Na początku warto jednak w kilku słowach wspomnieć o zasadach opodatkowania sprzedaży nieruchomości w poszczególnych podatkach, a także o kryteriach, które decydują o przyporządkowaniu przychodów ze sprzedaży nieruchomości do źródła przychodu w postaci odpłatnego zbycia nieruchomości albo do przychodów z działalności gospodarczej.

Podatek dochodowy od sprzedaży nieruchomości a inne podatki

Wyróżnić możemy następujące trzy rodzaje podatków: dochodowe, majątkowe, obrotowe. Podatek dochodowy od osób fizycznych należy do grupy podatków dochodowych. W zależności od okoliczności danego przypadku sprzedaż nieruchomości (w znaczeniu potocznie przyjętym) może wywoływać skutki prawne w kilku podatkach.

Osoby prowadzące działalność gospodarczą tj. przedsiębiorcy, którzy zawierają umowę sprzedaży nieruchomości w związku z tą działalnością (nieruchomość jest wykorzystywana na potrzeby prowadzonej działalności gospodarczej), zwrócić powinny uwagę na skutki podatkowe w:

1) VAT albo w PCC, jeżeli sprzedaż nieruchomości jest zwolniona z VAT (więcej na ten temat → Czy sprzedaż nieruchomości podlega VAT?),

2) podatku dochodowym od osób fizycznych.

W przypadku osób nieprowadzących działalności gospodarczej, zakup nieruchomości dla nabywcy zazwyczaj wiąże się z zapłatą podatku od czynności cywilnoprawnych albo podatku od spadków i darowizn. Dla sprzedającego sprzedaż nieruchomości może wiązać się z powstaniem dochodu i zapłatą z tego tytułu podatku dochodowego.

Przychody z działalności gospodarczej czy z odpłatnego zbycia nieruchomości?

Dla ustalenia czy przychód ze sprzedaży danej nieruchomości zakwalifikować należy do źródła przychodów w postaci odpłatnego zbycia nieruchomości albo do przychodów z tytułu działalności gospodarczej, przesądzającego znaczenia nie ma formalne oświadczenie danego podmiotu, że działalność gospodarczą prowadzi lub nie prowadzi. Także zamiar podatnika w zakresie określonej kwalifikacji przychodów ze sprzedaży o tyle nie ma znaczenia, że nie należy do cech, które mogłyby różnicować działalność gospodarczą w handlu nieruchomościami od sprzedaży nieruchomości w ramach zarządu majątkiem osobistym.

Wyrok NSA z dnia 30.01.2014 r., II FSK 867/12 [handel nieruchomościami działalność gospodarcza]:

Jeżeli działania polegające na sprzedaży nieruchomości mają wszystkie cechy działalności gospodarczej w rozumieniu art. 5a pkt 6 ustawy o PIT, a więc zarobkowy charakter, zorganizowanie i ciągłość oraz powtarzalność, a zbyte lokale mieszkalne nie służyły zaspokojeniu potrzeb mieszkaniowych podatników, to transakcji sprzedaży nie można identyfikować z wyzbywaniem się osobistego majątku skarżących w rozumieniu art. 10 ust. 1 pkt 8 ustawy o PIT.

Sprzedaż nieruchomości niezwiązanej z prowadzeniem działalności gospodarczej

W ustawie o podatku dochodowym od osób fizycznych w art. 10 ust. 1 pkt 8 ustawodawca wyodrębnił źródło przychodów z odpłatnego zbycia:

a) nieruchomości lub ich części oraz udziału w nieruchomości,

b) spółdzielczego własnościowego prawa do lokalu mieszkalnego lub użytkowego oraz prawa do domu jednorodzinnego w spółdzielni mieszkaniowej,

c) prawa wieczystego użytkowania gruntów.

Podstawowym warunkiem opodatkowania sprzedaży nieruchomości w podatku dochodowym jest odpłatność tego rodzaju transakcji. Odpłatność polega na tym, że sprzedawca nieruchomości uzyskuje w wyniku sprzedaży nieruchomości określony w umowie ekwiwalent ekonomiczny. Czynność nieodpłatnego zbycia nieruchomości nie jest opodatkowana w podatku dochodowym od osób fizycznych.

Dla nabywcy nieruchomości nie ma znaczenia czy następuje ono odpłatnie czy też nieodpłatnie. Nabycie nieruchomości, i to zarówno odpłatne, jaki i nieodpłatne, nie stanowi czynności opodatkowanej w podatku dochodowym od osób fizycznych.

Podatek od sprzedaży mieszkania przed upływem 5 lat

Sprzedaż nieruchomości będzie podlegała podatkowi dochodowemu, gdy nieruchomość zostanie odpłatnie zbyta przed upływem 5 lat od końca roku kalendarzowego, w którym nastąpiło nabycie lub wybudowanie nieruchomości (art. 10 ust. 1 pkt 8 ustawy o podatku dochodowym od osób fizycznych). Na przykład, jeżeli mieszkanie lub dom został nabyty (odpłatnie – zakup albo nieodpłatnie – darowizna, spadek) w maju 2013 roku, a sprzedaż nastąpiła w grudniu 2017 roku, to dochód uzyskany ze sprzedaży nieruchomości będzie podlegał podatkowi dochodowemu od osób fizycznych. Jeżeli sprzedaż tej nieruchomości nastąpiłaby po dniu 31 grudnia 2018 roku, to dochód uzyskany przez sprzedającego z tego tytułu będzie zwolniony z podatku dochodowego.

Wyrok NSA z 09.03.2017 r., II FSK 3673/16:

Termin “nabycie”, którym posługuje się ustawodawca w przepisie art. 10 ust. 1 pkt 8 u.p.d.o.f. oznacza każde przeniesienie na nabywcę własności rzeczy w ramach spadku, innej jednostronnej czynności, na podstawie aktu prawnego, umowy sprzedaży, zamiany, darowizny lub innej umowy zobowiązującej do przeniesienia własności rzeczy oznaczonej co do tożsamości. Tak więc nabycie rozumiane jest w znaczeniu najbardziej ogólnym, jako uzyskanie własności lub innego prawa majątkowego w każdy prawem przewidziany sposób.

Wyrok WSA w Gliwicach z 24.10.2017 r., I SA/Gl 552/17:

Skoro źródłem przychodu jest zbycie uprzednio nabytej nieruchomości (własności lokalowej), zaś dla zaistnienia opodatkowania przychodu z tego źródła konieczne jest ustalenie, że od chwili nabycia do chwili zbycia takiej nieruchomości nie upłynął wymagany prawem okres, to dla wykazania, że uiszczony z tego tytułu podatek był zapłacony należnie niezbędne jest m.in. stwierdzenie, że podatnik nieruchomość taką nabył i w jakim czasie.

Opodatkowanie sprzedaży nieruchomości nabytej do wspólności majątkowej małżeńskiej i odziedziczonej po drugim małżonku

Interpretacja ogólna Ministra Finansów z 6.02.2018 r., nr DD2.8201.3.2017.KBF:

Jeżeli zbycie nieruchomości nastąpiło po śmierci jednego z małżonków, a nieruchomość nabyta została do majątku objętego wspólnością majątkową, to pięcioletni termin określony w art. 10 ust. 1 pkt 8 ustawy o podatku dochodowym od osób fizycznych należy liczyć od końca roku kalendarzowego, w którym nastąpiło nabycie tej nieruchomości do majątku wspólnego małżonków.

Sprzedaż nieruchomości wykorzystywanej na potrzeby działalności gospodarczej

Do źródła przychodu odpłatnego zbycia nieruchomości (art. 10 ust. 1 pkt 8 ustawy o podatku dochodowym) nie zalicza się odpłatnego zbycia nieruchomości, która następuje w ramach działalności gospodarczej. Przychód uzyskany ze sprzedaży nieruchomości, wykorzystywanej przez podatnika na potrzeby związane z prowadzeniem działalności gospodarczej, zalicza się do źródła przychodów z pozarolniczej działalności gospodarczej

Wyłączenie tego rodzaju dochodów ze źródła przychodów z odpłatnego zbycia nieruchomości wynika z art. 14 ust. 2 pkt 1 lit. a ustawy o podatku dochodowym od osób fizycznych. Przepis ten przewiduje, że:

Przychodem z działalności gospodarczej są również przychody z odpłatnego zbycia składników majątku będących środkami trwałymi albo wartościami niematerialnymi i prawnymi, podlegającymi ujęciu w ewidencji środków trwałych oraz wartości niematerialnych i prawnych, wykorzystywanych na potrzeby związane z działalnością gospodarczą lub przy prowadzeniu działów specjalnych produkcji rolnej.

Zakupione na potrzeby prowadzonej działalności gospodarczej nieruchomości stanowią środki trwałe, które podlegają ujęciu w ewidencji środków trwałych. Wobec tego przychody ze sprzedaży nieruchomości, która na podstawie przepisów ustawy o podatku dochodowym powinna być ujęta w ewidencji środków trwałych, stanowią przychody ze źródła przychodów pozarolniczej działalności gospodarczej (art. 10 ust. 1 pkt 3 ustawy o podatku dochodowym od osób fizycznych).

Wyrok WSA w Warszawie z 31.03.2017 r., VIII SA/Wa 893/16:

Dla uznania przychodu ze zbycia środka trwałego wykorzystywanego do prowadzenia działalności gospodarczej jako przychodu z działalności gospodarczej bez znaczenia jest czy środek trwały został ujęty w ewidencji środków trwałych oraz wartości niematerialnych i prawnych, istotne jest to czy podlegał on ujęciu w takiej ewidencji.

Z przepisów nie wynika bezwzględny obowiązek wprowadzenia składnika majątkowego do ewidencji w sytuacji, gdy podatnik ten nie zalicza do kosztów uzyskania przychodów odpisów amortyzacyjnych.

Wyrok WSA w Łodzi z 13.01.2017 r., I SA/Łd 944/16:

Regulacją art. 14 ust. 2 pkt 1 lit. a u.p.d.o.f., w brzmieniu obowiązującym od 1 stycznia 2015 r., objęty został przychód z odpłatnego zbycia tych składników majątku, które spełniają ustawową definicję środka trwałego, podlegającego ujęciu w ewidencji środków trwałych oraz wartości niematerialnych i prawnych, niezależnie od tego, czy podatnik wprowadził, czy też nie wprowadził te składniki do ewidencji środków trwałych oraz wartości niematerialnych i prawnych, jak również od tego, czy zaliczał do kosztów uzyskania przychodów odpisy amortyzacyjne dokonywane od ich wartości początkowej.

Podatek od sprzedaży nieruchomości przed upływem 5 lat a sprzedaż nieruchomości związanej z prowadzeniem działalności gospodarczej

Zwolnienie z podatku dochodowego przychodów uzyskanych ze sprzedaży nieruchomości przed upływem 5 lat, nie obowiązuje w przypadku sprzedaży nieruchomości wykorzystywanej na potrzeby związane z prowadzeniem działalności gospodarczej. Dochód uzyskany ze sprzedaży nieruchomości, która wykorzystywana jest przez podatnika na potrzeby prowadzonej działalności gospodarczej będzie podlegał podatkowi dochodowemu niezależnie od tego, kiedy podatnik nieruchomość tą nabył.

Wycofanie nieruchomości z działalności gospodarczej a opodatkowanie dochodu ze sprzedaży tej nieruchomości

Może się zdarzyć i tak, że po pewnym czasie wykorzystywania danej nieruchomości na cele związane z prowadzeniem działalności gospodarczej, podatnik wycofa ją z działalności gospodarczej. Czy dochód uzyskany z odpłatnego zbycia nieruchomości, która została wycofana z działalności gospodarczej zakwalifikowany powinien być do źródła uzyskania przychodów – pozarolniczej działalności gospodarczej?

Odpowiedź na to pytanie znajdziemy w art. 10 ust. 2 pkt 3 ustawy o podatku dochodowym. Jeżeli od pierwszego dnia miesiąca następnego po miesiącu, w którym podatnik wycofał daną nieruchomości z działalności gospodarczej do dnia sprzedaży tej nieruchomości upłynęło 6 lat, wówczas dochód uzyskany z jej sprzedaży zakwalifikować należy do źródła przychodu z odpłatnego zbycia nieruchomości (art. 10 ust. 1 pkt 8 ustawy o podatku dochodowym). W takim przypadku dochód ze sprzedaży nieruchomości nie będzie podlegał opodatkowaniu w podatku dochodowym od osób fizycznych, ponieważ sprzedawana nieruchomość musiała zostać nabyta albo wytworzona przez podatnika przed 5 laty od końca roku, w którym nieruchomość została nabyta, więc spełniony jest również warunek z art. 10 ust. 1 pkt 8 ustawy o podatku dochodowym od osób fizycznych.

Przychód ze sprzedaży nieruchomości i koszt uzyskania tego przychodu

Aby obliczyć podatek od sprzedaży mieszkania w pierwszej kolejności musimy znać dwie wartości: przychód ze sprzedaży oraz koszt uzyskania tego przychodu. Pierwsza z tych wartości zdefiniowana została w art. 19 ust. 1 ustawy o podatku dochodowym:

Przychodem z odpłatnego zbycia nieruchomości jest wartość wyrażona w cenie określonej w umowie (sprzedaży), pomniejszona o koszty odpłatnego zbycia. Jeżeli jednak cena, bez uzasadnionej przyczyny, znacznie odbiega od wartości rynkowej tych rzeczy lub praw, przychód ten określa organ podatkowy w wysokości wartości rynkowej. Przepis art. 14 ust. 1 zdanie drugie stosuje się odpowiednio.

Koszt uzyskania przychodu z tytułu sprzedaży nieruchomości

Definicję kosztów uzyskania przychodów ze sprzedaży nieruchomości znajdziemy w art. 22 ust. 6c oraz art. 22 ust 6d ustawy o podatku dochodowym od osób fizycznych. Pierwszy z nich określa koszty uzyskania przychodów, gdy nieruchomość została nabyta odpłatnie. Drugi, gdy nieruchomość została nabyta nieodpłatnie:

[Art. 22 ust. 6c ustawy o podatku dochodowym od osób fizycznych]Koszty uzyskania przychodu z tytułu odpłatnego zbycia, stanowią udokumentowane koszty nabycia lub udokumentowane koszty wytworzenia, powiększone o udokumentowane nakłady, które zwiększyły wartość rzeczy i praw majątkowych, poczynione w czasie ich posiadania.

[Art. 22 ust. 6d ustawy o podatku dochodowym od osób fizycznych]Za koszty uzyskania przychodu z tytułu odpłatnego zbycia nieruchomości nabytej w drodze spadku, darowizny lub w inny nieodpłatny sposób, uważa się udokumentowane nakłady, które zwiększyły wartość rzeczy i praw majątkowych, poczynione w czasie ich posiadania oraz kwotę zapłaconego podatku od spadków i darowizn w takiej części, w jakiej wartość zbywanej rzeczy lub prawa przyjęta do opodatkowania podatkiem od spadków i darowizn odpowiada łącznej wartości rzeczy i praw majątkowych przyjętej do opodatkowania podatkiem od spadków i darowizn.

Podatek dochodowy od sprzedaży nieruchomości – podstawa opodatkowania

Znając już wartość przychodu uzyskanego ze sprzedaży nieruchomości oraz kosztów uzyskania tych przychodów możemy przejść do następnego kroku, czyli ustalenia podstawy opodatkowania. Podstawą opodatkowania jest dochód. W art. 30e ust. 2 ustawy o podatku dochodowym od osób fizycznych znajdziemy definicję dochodu ze sprzedaży nieruchomości:

[Art. 30e ust. 2 ustawy o podatku dochodowym od osób fizycznych]Podstawą obliczenia podatku jest dochód stanowiący różnicę pomiędzy przychodem z odpłatnego zbycia nieruchomości a kosztami ustalonymi zgodnie z art. 22 ust. 6c i 6d, powiększoną o sumę odpisów amortyzacyjnych, o których mowa w art. 22h ust. 1 pkt 1, dokonanych od zbywanych nieruchomości.

Jeżeli koszty uzyskania przychodów związane z nabyciem nieruchomości przewyższają przychód ze sprzedaży tej nieruchomości (cenę sprzedaży) dochód nie powstanie. Przy braku podstawy opodatkowania (brak dochodu) podatek od sprzedaży nieruchomości po prostu nie wystąpi. Podatnik powinien pamiętać o tym, że podstawą podatku przy sprzedaży nieruchomości jest dochód, a nie przychód.

Ile wynosi podatek dochodowy od sprzedaży nieruchomości – stawka podatku

Stawka podatkowa w podatku dochodowym od osób fizycznych przy sprzedaży nieruchomości wynosi 19% podstawy opodatkowania. Podstawą opodatkowania jest dochód obliczony zgodnie z definicją przywołaną powyżej.

Ulga mieszkaniowa w PIT

W przepisach ustawy o podatku dochodowym przewidziano ulgę mieszkaniową, dzięki której dochód uzyskany ze sprzedaży nieruchomości będzie zwolniony z podatku dochodowego. Szczegóły dotyczące tej ulgi określone zostały w art. 21 ust. 1 pkt 131 oraz art. 21 ust. 25 – 30 ustawy o podatku dochodowym od osób fizycznych. Zwolnienie, o którym mowa w art. 21 ust. 1 pkt 131 ustawy o podatku dochodowym od osób fizycznych, jest zwolnieniem z mocy prawa i przysługuje podatnikowi bez decyzyjnej ingerencji organów podatkowych, jeżeli spełni on określone przepisami warunki. Warunkami tymi są: wydatkowanie przychodu na cele mieszkaniowe i dokonanie tej czynności przed upływem terminu trzyletniego licząc od końca roku, w którym nastąpiło odpłatne zbycie.

Wydatki poniesione na własne cele mieszkaniowe

Zgodnie z art. 21 ust. 1 pkt 131 ustawy o podatku dochodowym od osób fizycznych z podatku tego zwolnione są dochody ze sprzedaży nieruchomości w wysokości, która odpowiada iloczynowi tego dochodu i udziału wydatków poniesionych na własne cele mieszkaniowe w przychodzie z odpłatnego zbycia nieruchomości. Do wydatków na realizację własnych celów mieszkaniowych zaliczyć można między innymi zakup i montaż:

➤ kuchenki gazowej, kuchenki elektrycznej lub gazowo-elektrycznej, płyty indukcyjnej, płyty ceramicznej, piekarnika, zmywarki, pralki, lodówki – w zabudowie lub wolnostojących,

➤ szafki stanowiącej element mocowania umywalki będącej kompletem z tą umywalką,

➤ oświetlenia sufitowego i ściennego wewnętrznego, w tym taśm LED i oczek halogenowych, z wyłączeniem lamp wolnostojących,

➤ okapów kuchennych – wyciągów i pochłaniaczy, w tym okapu podszafkowego,

➤ mebli, które charakteryzuje trwały związek z obiektem budowlanym lub jego częścią (lokalem), wykonanych na indywidualne zlecenie, tj. szafy wnękowe, pawlacze, zabudowa garderoby,

➤ mebli w zabudowie kuchennej, tj. zabudowa kuchenna „pod wymiar” i zabudowa kuchenna wolnostojąca.

Przykład 1

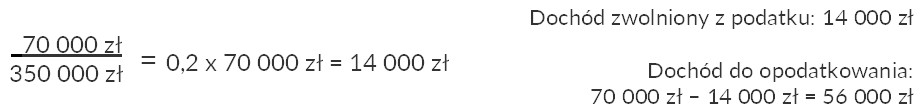

Jeżeli przychód ze sprzedaży nieruchomości wyniesie 350 000 zł, koszt uzyskania tego przychodu 280 000 zł (cena zakupu nieruchomości), to dochód ze sprzedaży wyniesie 70 000 zł. Zakładając, że podatnik przeznaczy cały otrzymany dochód na własne cele mieszkaniowe, obliczenie dochodu zwolnionego z podatku przedstawiać się będzie następująco:

Przykład 2

Jeżeli przychód ze sprzedaży nieruchomości wyniesie 350 000 zł, koszt uzyskania przychodu 0 zł (darowizna, spadek), to dochód będzie równy przychodowi, i wyniesie 350 000 zł. Zakładając, że podatnik przeznaczy 280 000 zł na własne cele mieszkaniowe, obliczenie dochodu zwolnionego z podatku przedstawiać się będzie następująco:

Przykład 3

Jeżeli przychód ze sprzedaży nieruchomości wyniesie 350 000 zł, koszt uzyskania przychodu 0 zł (darowizna albo spadek), to dochód będzie równy przychodowi, i wyniesie 350 000 zł. Zakładając, że podatnik przeznaczy cały uzyskany ze sprzedaży nieruchomości dochód na własne cele mieszkaniowe, obliczenie dochodu zwolnionego z podatku przedstawiać się będzie następująco:

WZÓR:

ALBO:

Warunki dla realizacji ulgi mieszkaniowej przy sprzedaży nieruchomości

Dochód uzyskany ze sprzedaży nieruchomości będzie zwolniony z podatku dochodowego, jeżeli począwszy od dnia odpłatnego zbycia, nie później niż w okresie dwóch lat od końca roku podatkowego, w którym nastąpiło odpłatne zbycie, przychód uzyskany ze zbycia tej nieruchomości został wydatkowany na własne cele mieszkaniowe (art. 21 ust. 1 pkt 131 ustawy o podatku dochodowym od osób fizycznych). Warunek ten sprowadza się więc do konieczności poniesienia przez podatnika wydatków na własne cele mieszkaniowe w trzyletnim terminie liczonym od końca roku podatkowego, w którym nastąpiło odpłatne zbycie. Drugim istotnym warunkiem do skorzystania z ulgi mieszkaniowej jest konieczność udokumentowania poniesionych wydatków na własne cele mieszkaniowe.

Zmiany obowiązujące od 2019 roku

Ustawą z dnia 23.10.2018 r. o zmianie ustawy o podatku dochodowym od osób fizycznych, ustawy o podatku dochodowym od osób prawnych oraz niektórych innych ustaw wprowadzone zostały następujące zmiany:

1) wydłużono z 2 do 3 lat termin na wydatkowanie przychodu uzyskanego ze sprzedaży nieruchomości na własne cele mieszkaniowe;

2) doprecyzowano, że w okresie 3 letnim nastąpić musi wydatkowanie przychodu uzyskanego ze sprzedaży nieruchomości oraz nabycie własności rzeczy lub praw wymienionych w art. 21 ust. 25 pkt 1 lit. a-c u.p.d.o.f.;

3) w razie sprzedaży nieruchomości nabytej w drodze spadku uznaje się, że 5 letni termin, o którym mowa w art. 10 ust. 1 pkt 8 u.p.d.o.f., liczyć należy od daty nabycia nieruchomości przez spadkodawcę, a nie spadkobiercę;

4) neutralne podatkowo stało się nabycie oraz zbycie nieruchomości w drodze działu spadku do wysokości przysługującego podatnikowi udziału w spadku.

Niespełnienie warunków do skorzystania z ulgi mieszkaniowej a podatek od sprzedaży nieruchomości

Skutki prawne niewywiązania się przez podatnika z warunków uprawniających do skorzystania z ulgi mieszkaniowej w PIT określone zostały w art. 30e ust. 7 ustawy o podatku dochodowym od osób fizycznych:

[Art. 30e ust. 7 ustawy o podatku dochodowym od osób fizycznych]W przypadku niewypełnienia warunków określonych w art. 21 ust. 1 pkt 131 podatnik jest obowiązany do złożenia korekty zeznania i do zapłaty podatku wraz z odsetkami za zwłokę.

Jeżeli podatnik nie będzie w stanie udokumentować poniesionych wydatków na własne cele mieszkaniowe albo wydatki te zostaną wprawdzie przez podatnika udokumentowane, ale okaże się, że poniesione zostały po 2 letnim ustawowym terminie (od 2019 r. – po 3 letnim terminie), podatnik będzie musiał zapłacić podatek od sprzedaży nieruchomości od całości dochodu uzyskanego ze sprzedaży nieruchomości.

Zwolnienie od podatku kwoty zadatku (zaliczki) zapłaconego na poczet ceny nieruchomości

Uchwała NSA z dnia 17 lutego 2020 r., II FPS 4/19:

Kwota zadatku (zaliczki) otrzymana przy zawarciu przedwstępnej umowy odpłatnego zbycia nieruchomości wydatkowana na cele mieszkaniowe określone w art. 21 ust. 25 ustawy z dnia 26 lipca 1991 r. o podatku dochodowym od osób fizycznych korzysta ze zwolnienia, o którym mowa w art. 21 ust. 1 pkt 131 tej ustawy, jeżeli następnie doszło do zawarcia umowy przyrzeczonej przenoszącej własność nieruchomości, a kwota zadatku (zaliczki) została zaliczona na poczet ceny jej odpłatnego zbycia.

Złożenie deklaracji podatkowej PIT-39

Po zakończeniu roku podatkowego podatnik jest obowiązany w deklaracji podatkowej wykazać:

1) dochody uzyskane w roku podatkowym z odpłatnego zbycia nieruchomości i obliczyć należny podatek dochodowy od dochodu, do którego nie ma zastosowania zwolnienie z art. 21 ust. 1 pkt 131 (ulga mieszkaniowa w PIT);

2) dochody zwolnione z podatku od sprzedaży nieruchomości na podstawie ulgi mieszkaniowej w PIT (chodzi o ulgę przewidzianą w art. 21 ust. 1 pkt 131 ustawy o podatku dochodowym od osób fizycznych).

Ważną informacją dla podatników, którzy sprzedali nieruchomość jest to, że dochodów uzyskanych ze sprzedaży nieruchomości nie łączy się z innymi dochodami uzyskanymi z innych źródeł przychodów (art. 30e ust. 5 ustawy o podatku dochodowym od osób fizycznych).

W związku z powyższym dochodów uzyskanych ze sprzedaży nieruchomości podatnik nie wykazuje w deklaracji PIT-37, PIT-36 albo PIT-36L.

Podatek dochodowy od sprzedaży nieruchomości rozlicza się wyłącznie za pomocą deklaracji podatkowej PIT-39. Deklaracja PIT-39 jest odrębnym zeznaniem rocznym w podatku dochodowym od osób fizycznych.

W jakim urzędzie skarbowym złożyć PIT-39?

PIT-39 należy złożyć w urzędzie skarbowym właściwym dla miejsca zamieszkania podatnika (art. 45 ust. 1b ustawy o podatku dochodowym od osób fizycznych). Deklarację PIT-39 złożyć należy w terminie do 30 kwietnia roku następującego po roku podatkowym, w którym podatnik odpłatnie zbył nieruchomość. Podatek ze sprzedaży nieruchomości, a precyzyjnie – przychody uzyskane ze sprzedaży nieruchomości, uzyskane w 2020 roku, należy rozliczyć w urzędzie skarbowym do końca kwietnia 2021 roku.

Termin zapłaty podatku dochodowego od sprzedaży nieruchomości

Podatek od sprzedaży nieruchomości wykazany w deklaracji PIT-39 podatnik powinien wpłacić na rachunek urzędu skarbowego do 30 kwietnia roku następującego po roku, w którym sprzedał nieruchomość (art. 45 ust. 4 pkt 4 ustawy o podatku dochodowym od osób fizycznych).

- Ewidencja IP Box - 12/04/2023

- Opłata od skargi kasacyjnej do NSA - 27/03/2023

- Odpowiedzialność członków zarządu za zobowiązania podatkowe spółki z o.o. - 14/02/2023