Karuzela podatkowa (karuzela VAT) jest zorganizowaną strukturą, mającą na celu uzyskanie korzyści majątkowych poprzez nienależne zaniżenie zobowiązań podatkowych w podatku VAT albo nienależny zwrot podatku VAT. Istotą karuzeli podatkowej jest przepływ towarów albo upozorowanie przepływu towarów pomiędzy podmiotami zarejestrowanymi w różnych państwa UE. Dochodzi więc do wielu transakcji towarami albo pozorowania przepływu towarów opodatkowanych w VAT jako wewnątrzwspólnotowa dostawa towarów (WDT) oraz wewnątrzwspólnotowe nabycie towarów (WNT), które pozwalają na uzyskanie nienależnego zwrotu różnicy podatku VAT.

Karuzela podatkowa (karuzela VAT) jest zorganizowaną strukturą, mającą na celu uzyskanie korzyści majątkowych poprzez nienależne zaniżenie zobowiązań podatkowych w podatku VAT albo nienależny zwrot podatku VAT. Istotą karuzeli podatkowej jest przepływ towarów albo upozorowanie przepływu towarów pomiędzy podmiotami zarejestrowanymi w różnych państwa UE. Dochodzi więc do wielu transakcji towarami albo pozorowania przepływu towarów opodatkowanych w VAT jako wewnątrzwspólnotowa dostawa towarów (WDT) oraz wewnątrzwspólnotowe nabycie towarów (WNT), które pozwalają na uzyskanie nienależnego zwrotu różnicy podatku VAT.

Mechanizm działania karuzeli podatkowej

Typowa karuzela VAT zawiera zazwyczaj następujące elementy:

• znikający podatnik VAT,

• bufory,

• broker,

• kanał dystrybucyjny (dystrybutor).

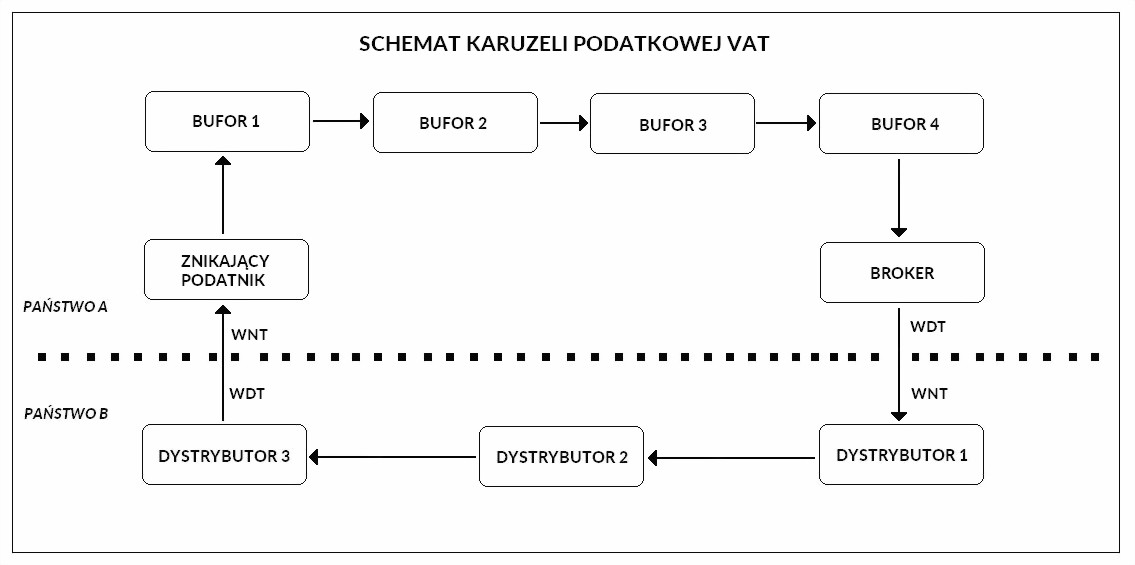

Dla ułatwienia wyjaśnienia działania karuzeli podatkowej posiłkuję się poniższym schematem:

Znikający podatnik

Znikający podatnik jest zarejestrowanym podatnikiem VAT czynnym w państwie A. W mechanizmie karuzeli podatkowej dokonuje on wewnątrzwspólnotowego nabycia towarów od dystrybutora, zarejestrowanego podatnika VAT czynnego w państwie B. Znikający podatnik jako jedyny podmiot w karuzeli podatkowej nie wypełnia ciążących na nim obowiązków podatkowych, w szczególności nie ujawnia WNT w deklaracji VAT i nie wykazuje, wynikającego z tej czynności, podatku należnego. Zadaniem znikającego podatnika jest jak najszybsze zbycie towaru tzn. jego sprzedaż na czarnym rynku po zaniżonej cenie, bez podatku VAT, bez wystawiania faktur VAT albo sprzedaż towaru z podatkiem należnym i z wystawieniem faktur VAT tzw. buforom. Po wykonaniu tych czynności znikający podatnik, nie rozliczając się z wyżej wymienionych czynności opodatkowanych i nie wykazując ich w deklaracjach VAT, znika z rynku. Na miejsce znikającego podatnika w karuzeli podatkowej może wejść następny znikający podatnik, który pełnić będzie taką samą rolę w jej strukturze.

Bufor

Bufor jest zarejestrowanym podatnikiem VAT czynnym w kraju B. Dokonuje on zakupów towaru od znikającego podatnika VAT, wykazując te czynności w deklaracjach VAT z podatkiem VAT naliczonym. Następnie sprzedaje zakupiony towar dalszym buforom, wystawiając z tego tytułu faktury VAT z podatkiem należnym. Różnicę pomiędzy podatkiem należnym a naliczonym odprowadza do budżetu państwa B. Bufory wykonują więc wzorowo wszystkie obowiązki związane z opodatkowaniem VAT, w tym płacą budżetowi państwa podatek należny. Bufory mogą mieć świadomość tego, że uczestniczą w karuzeli podatkowej. W takich przypadkach tworzone są wyłącznie dla zrealizowania swojej roli w karuzeli podatkowej. Jednak zdarzyć się może i tak, że świadomości tej nie mają. Organizatorom karuzeli zależy na tym, aby bufory były podatnikami VAT z ugruntowaną pozycją rynkową, istniejącymi już długo na rynku. W ten sposób mogą wiarygodnym podmiotem rynkowym ”zakamuflować” własną strukturę przestępczą. Im więcej buforów w strukturze karuzeli podatkowej, tym trudniej będzie organom podatkowym stwierdzić, że obrót towarem odbywa się w karuzeli podatkowej, ponieważ będą musiały wykonać więcej czynności sprawdzających w celu odpowiedzi na pytanie – czy obrót towarem jest zamknięty?

Broker

Broker jest podatnikiem VAT czynnym w kraju B. Nabywa towary od buforów w ramach krajowej dostawy towarów. Następnie dokonuje wewnątrzwspólnotowej dostawy tych towarów do dystrybutora w kraju A. Wszystkie te czynności opodatkowane wykazuje w deklaracjach VAT i wystawia przewidziane prawem faktury VAT dokumentujące WDT. Jako podatnik VAT czynny broker z tytułu nabycia towarów od buforów odlicza z tych faktur podatek VAT naliczony w wysokości podstawowej stawki obowiązującej w danym kraju UE. W przypadku Polski będzie to stawka 23%. Wewnątrzwspólnotowa dostawa towarów jest czynnością opodatkowaną VAT ze stawką 0%. U brokera różnica pomiędzy podatkiem należnym a naliczonym, przy założeniu, że całość nabywanego towaru sprzedaje w ramach WDT, równa jest wartości podatku naliczonego (podatek VAT z faktur zakupowych). Kwota ta wykazywana jest przez niego w deklaracji VAT jako zwrot różnicy podatku VAT w całości na rachunek bankowy. Z tego też względu broker jest pierwszym w kolejności podmiotem, u którego zazwyczaj rozpocznie się kontrola podatkowa.

Kanał dystrybucyjny (dystrybutor)

W karuzeli VAT kanał dystrybucyjny pełni rolę pośrednika w wymianie towarów pomiędzy brokerem a znikającym podatnikiem VAT. W ten sposób dochodzi do zamknięcia obiegu towarów i z tego właśnie powodu działalność tak zorganizowanej struktury nazywa się karuzelą podatkową.

Największym zagrożeniem dla uczciwych podatników VAT jest możliwość nieświadomego uczestnictwa w karuzeli podatkowej. Z kwestią tą związane jest stworzone przez orzecznictwo Trybunału Sprawiedliwości UE pojęcie tzw. dobrej wiary podatnika, mającego uchronić uczciwych podatników przez negatywnymi skutkami finansowymi polegającymi najczęściej na odmówieniu przez organy podatkowe prawa do odliczenia podatku naliczonego, a co za tym idzie pozbawienia podatnika podstawowego elementu w konstrukcji podatku VAT tzn. neutralności obciążenia podatkowego.

Obrót towarem w ramach karuzeli podatkowej pozostaje poza system VAT

Udział w karuzeli VAT pozbawia podatnika możliwości odliczenia podatku naliczonego z faktur VAT dokumentujących fikcyjny obrót karuzelowy “nabytych” towarów. Uczestnik karuzeli podatkowej nie dokonuje bowiem czynności podlegających opodatkowaniu podatkiem od towarów usług jako podatnik VAT. Natomiast jeżeli uczestnik karuzeli VAT wykazał podatek na zakwestionowanych fakturach dokumentujących te transakcje, można do nich stosować art. 108 ust. 1 ustawy o VAT.

Karuzela podatkowa a nadużcie prawa podatkowego

Czynności świadomych uczestników zorganizowanego oszustwa (np. karuzeli podatkowej), jako z istoty bezprawnych, nie można traktować jako nadużycia prawa podatkowego w znaczeniu, jakim pojęcie to zostało zdefiniowane w orzecznictwie Trybunału Sprawiedliwości Unii Europejskiej oraz – od 15 lipca 2016 r. – w art. 5 ust. 5 ustawy o VAT. Karuzela podatkowa to konstrukcja używana przez jej organizatorów celem utrudnienia wykrycia, tzw. zorganizowanego oszustwa VAT. Natomiast nadużycie prawa w zakresie VAT polega na osiągnięciu skutku sprzecznego z celem oraz podstawowymi zasadami systemu VAT, w wyniku podjętych działań, formalnie pozostających w zgodzie z właściwymi przepisami (zob. wyrok NSA z 11.10.2018 r., I FSK 1865/16).

Karuzela VAT a odpowiedzialność karna

Obok pojęcia karuzeli VAT spotkać można również pojęcie przestępstwa karuzelowego. Czy pojęcia te są tożsame i znaczą to samo? Wyrażenia te funkcjonują wyłącznie w języku prawniczym – w komentarzach, artykułach, opracowaniach naukowych, blogach internetowych i nie występują w języku prawnym, tzn. w tekstach ustaw. Jeżeli tak, to postawić można pytanie: czy każdy udział w karuzeli podatkowej, niezależnie od tego czy podatnik działał w jej strukturze świadomie czy też nieświadomie, jest przestępstwem skarbowym? Aby udzielić odpowiedzi na to pytanie, konieczne jest zdanie sobie sprawy z kilku ważnych spraw.

O ile prawo karne, w tym prawo karne skarbowe, operuje pojęciem strony podmiotowej czynu zabronionego, tzn. wyodrębnia się i definiuje czyn popełniony umyślnie oraz czyn popełniony nieumyślnie, o tyle w prawie podatkowym aspekt ten nie ma praktycznie żadnego znaczenia dla ustalenia, że doszło do zaniżenia zobowiązania podatkowego albo nienależnego zwrotu różnicy podatku VAT. Wyłomem pod tym względem w prawie podatkowym, stało się wykreowane przez orzecznictwo Europejskiego Trybunału Sprawiedliwości (w skrócie: ETS) (obecnie Trybunał Sprawiedliwości Unii Europejskiej (w skrócie: TSUE) pojęcia tzw. dobrej wiary podatnika, czyli usprawiedliwionej nieświadomości, że uczestniczy on w karuzeli podatkowej.

Karuzela podatkowa a przestępstwo karne skarbowe – umyślność czynu zabronionego i tzw. dobra wiara podatnika

Ustalenie strony podmiotowej czynu zabronionego oraz dobrej wiary podatnika, następuje w dwóch odrębnych postępowaniach, odpowiednio – w postępowaniu karnym skarbowym oraz w postępowaniu podatkowym. Dokonywane przez organ podatkowy i sąd karny oceny materiału dowodowego są od siebie całkowicie niezależne. Oba te pojęcia, tzn. umyślność/nieumyślność czynu zabronionego w prawie karnym skarbowym oraz dobra wiara podatnika w prawie podatkowym, nie oznaczają tego samego. Pojęcia te są jednak na tyle do siebie zbliżone, że trudno sobie jednak wyobrazić, aby wnioski jakie wynikać będą z tego samego materiału dowodowego mogłyby prowadzić do sytuacji, w której sąd karny uznałby, że czyn popełniony został umyślnie, zaś organ podatkowy uznałby, że podatnik działał w dobrej wierze. I odwrotnie – sąd karny uznałby, że czyn popełniony został nieumyślnie, a organ podatkowy stwierdziłby, że podatnik nie działał w dobrej wierze.

![]()

Pomoc prawna w sprawach karuzeli VAT

Pomoc prawna w sprawach karuzeli podatkowej wymaga znajomości zarówno prawa podatkowego, jak i prawa karnego skarbowego. W tego typu przypadkach prowadzone może być zarówno postępowanie podatkowe dotyczące skutków podatkowych w VAT, jak i postępowanie karno-skarbowe dotyczące odpowiedzialności karnej skarbowej. Przy wyborze kancelarii (adwokata, prawnika) mającego udzielić wsparcia w tego rodzaju sprawach, należy wziąć pod uwagę jego specjalizację, która nie powinna ograniczać się wyłącznie do prawa podatkowego, ale obejmowac powinna również prawo karne.

- Ewidencja IP Box - 12/04/2023

- Opłata od skargi kasacyjnej do NSA - 27/03/2023

- Odpowiedzialność członków zarządu za zobowiązania podatkowe spółki z o.o. - 14/02/2023