Podatników VAT możemy podzielić na dwie odrębne grupy. Są to: podatnicy VAT czynni oraz podatnicy VAT zwolnieni. Prawa i obowiązki podatnika VAT czynnego oraz podatnika VAT zwolnionego określone zostały w ustawie o VAT). Na wstępie zaznaczę, że nie jest możliwe, aby jednocześnie ktoś był podatnikiem VAT zwolnionym oraz podatnikiem VAT czynnym.

Podatników VAT możemy podzielić na dwie odrębne grupy. Są to: podatnicy VAT czynni oraz podatnicy VAT zwolnieni. Prawa i obowiązki podatnika VAT czynnego oraz podatnika VAT zwolnionego określone zostały w ustawie o VAT). Na wstępie zaznaczę, że nie jest możliwe, aby jednocześnie ktoś był podatnikiem VAT zwolnionym oraz podatnikiem VAT czynnym.

Podatnik VAT czynny a płatnik VAT

Określenia funkcjonujące w internecie takie jak: “jestem płatnikiem VAT” oraz “nie jestem płatnikiem VAT” są błędne. Taki stan rzeczy wynika z braku wiedzy co do podstawowych pojęć w ustawie o VAT. Przez potoczne wyrażenie: “jestem płatnikiem VAT” należy rozumieć, że ktoś ma na myśli, że jest podatnikiem VAT czynnym. Przez potoczne wyrażenie: “nie jestem płatnikiem VAT” należy rozumieć, że ktoś ma na myśli, że nie jest podatnikiem VAT czynnym, a jest za to podatnikiem VAT zwolnionym.

Na uwadze należy mieć to, że przeciętny Polak, nie posługując się poprawnymi, ustawowymi pojęciami, dostrzega jednak podstawowe różnice pomiędzy podatnikiem VAT czynnym, którego nazywa “płatnikiem VAT”, a podatnikiem VAT zwolnionym, którego nazywa “nie płatnikiem VAT”. W dalszej części artykułu posługiwać się będę wyłącznie poprawnym, ustawowym nazewnictwem, tj. podatnik VAT czynny oraz podatnik VAT zwolniony.

Km jest płatnik VAT, a także o różnicach pomiędzy nim a podatnikiem VAT pisałem w innym artykule → Różnice pomiędzy płatnikiem a podatnikiem VAT.

Różnice pomiędzy podatnikiem VAT czynnym a podatnikiem VAT zwolnionym

Jakie są różnice pomiędzy podatnikiem VAT czynnym a podatnikiem VAT zwolnionym? Najważniejszą różnicą pomiędzy podatnikiem VAT czynnym a podatnikiem VAT zwolnionym jest to, że podatnik VAT czynny ma prawo do obniżenia podatku należnego o podatek naliczony, wynikający z faktur, które otrzymał kupując towar albo usługę w związku z prowadzoną przez siebie działalnością gospodarczą. Podatnik VAT zwolniony, pomimo tego, że również prowadzi działalności gospodarczą, nie ma prawa do odliczenia podatku VAT naliczonego, wynikającego z faktur zakupowych. Prawo do odliczenia podatku naliczonego dla podatnika VAT czynnego wynika z art. 86 ust. 1 ustawy o VAT. Wyłączenie prawa do obniżenia podatku należnego o naliczony dla podatnika VAT zwolnionego wynika z art. 86 ust. 1 oraz art. 88 ust. 3a pkt 2 ustawy o VAT.

Podatnik VAT zwolniony

Podatnik VAT zwolniony wykonuje czynności, które są zwolnione z podatku VAT. Zwolnienie to wynika z art. 113 ust. 1 ustawy o VAT. Będzie mogło być one zastosowane przez podatnika, gdy sprzedaż w danym roku podatkowym nie przekroczyła 200 000 zł bez podatku VAT. Wcześniej, przed 2017 rokiem, limit ten wynosił 150 000 zł. Podatnik VAT zwolniony może zawsze zrezygnować z tego zwolnienia i zostać podatnikiem VAT czynnym. Jedynym warunkiem, jaki musi spełnić to pisemnie zawiadomić właściwego dla siebie naczelnika urzędu skarbowego o tym, że rezygnuje ze zwolnienia przewidzianego w art. 113 ust. 1 ustawy o VAT. Jeżeli wartość sprzedaży zwolnionej od podatku w danym roku podatkowym przekroczy kwotę 200 000 zł, zwolnienie traci moc począwszy od czynności, którą przekroczono tę kwotę (art. 113 ust. 5 ustawy o VAT).

Utrata zwolnienia z VAT przez podatnika rozpoczynającego prowadzenie działalności gospodarczej w trakcie roku podatkowego

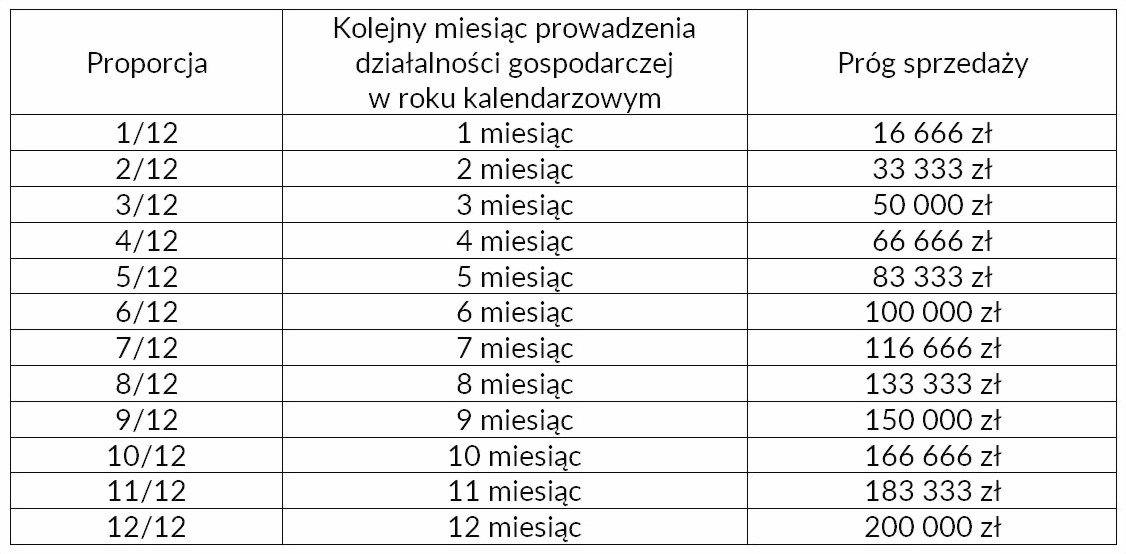

Podatnik VAT rozpoczynający prowadzenie działalności gospodarczej będzie podatnikiem VAT zwolnionym dopóki skumulowana wartość sprzedaży nie przekroczy progu obliczonego w następujący sposób:

Przykład:

Przykład:

Podatnik zaczął prowadzić działalność gospodarczą 1 maja. W miesiącach: maj, czerwiec, lipiec, sierpień skumulowana wartość sprzedaży nie przekraczała odpowiednio wartości: 16 666 zł (maj), 33 333 zł (maj+czerwiec), 50 000 zł (maj+czerwiec+lipiec), 66 666 zł (maj+czerwiec+lipiec+sierpień). Na początku września, czyli w 5 miesiącu prowadzenia działalności, podatnik dokonał dostawy towaru. Suma ceny tej dostawy oraz wartości sprzedaży z poprzednich miesięcy przekroczyła próg sprzedaży zwolnionej przypadający na 5 miesiąc prowadzenia działalności gospodarczej, tj. 83 333 zł. Począwszy od wrześniowej dostawy towaru podatnik przestał być z mocy prawa podatnikiem VAT zwolnionym, a stał się podatnikiem VAT czynnym. Od tej dostawy towaru podatnik VAT czynny powinien wystawiać faktury VAT, naliczać podatek VAT należny i składać do urzędu skarbowego deklaracje miesięczne albo kwartalne. Ma on również prawo do odliczania podatku naliczonego z faktur zakupowych.

Podatnik prowadzący działalność gospodarczą, która obejmuje dostawę towarów i świadczenie usług, powinien pamiętać o tym, że za sprzedaż uważa się zarówno dostawę towarów, jak i świadczenie usług.

[art. 2 pkt 22 ustawy o VAT]

Sprzedaż to odpłatna dostawa towarów i odpłatne świadczenie usług na terytorium kraju, eksport towarów oraz wewnątrzwspólnotowa dostawa towarów.

Czynności, których nie należny brać pod uwagę przy sprawdzaniu czy przekroczony został próg sprzedaży

W art. 113 ust. 2 ustawy o VAT wymienione zostały czynności, które nie są traktowane jako sprzedaż i nie powinny być doliczane do sprzedaży. Sprzedaż związana z tymi czynności nie powinna być ujmowana w skumulowanej sprzedaży przy weryfikacji tego czy próg sprzedaży został już przekroczony.

Do wartości sprzedaży, o której mowa w art. 113 ust. 1 ustawy o VAT, nie wlicza się:

1. wewnątrzwspólnotowej dostawy towarów,

2. sprzedaży wysyłkowej z terytorium kraju,

3. sprzedaży wysyłkowej na terytorium kraju,

4. odpłatnej dostawy towarów i odpłatnego świadczenia usług zwolnionych na podstawie art. 43 ust. 1 ustawy o VAT, z wyjątkiem transakcji związanych z nieruchomościami, transakcji finansowych oraz usług ubezpieczeniowych, chyba że czynności te mają charakter pomocniczy,

5. odpłatnej dostawy towarów, które na podstawie przepisów o podatku dochodowym są zaliczane przez podatnika do środków trwałych oraz wartości niematerialnych i prawnych podlegających amortyzacji.

Prawa i obowiązki zwolnionego podatnika VAT

1) Osoba, która rozpoczyna prowadzenie działalności gospodarczej i nie zawiadomi naczelnika urzędu skarbowego na piśmie o tym, że rezygnuje ze zwolnienia przewidzianego w art. 113 ust. 1 ustawy o VAT, staje się automatycznie (z mocy prawa) podatnikiem VAT zwolnionym (z drobnymi wyjątkami, o czym niżej);

2) Podatnikowi VAT zwolnionemu nie przysługuje prawo do odliczenia podatku VAT naliczonego;

3) Podatnik VAT zwolniony przy sprzedaży usług albo towarów, jest uprawniony do wystawienia faktury VAT, jednak nie wykazuje w niej w ogóle podatku VAT;

4) Podatnik VAT zwolniony, nie mogąc odliczyć podatku VAT naliczonego, przerzuca obciążenie podatkowe na kupującego wliczając go w cenę sprzedaży. Ciężar podatku zapłaconego przez podatnika VAT zwolnionego przy zakupie materiałów wykorzystywanych do prowadzonej przez niego działalności gospodarczej, przerzucony zostaje na nabywcę jego usług albo towarów. Ciężar ten zawarty jest cenie sprzedaży i nie może być wyodrębniony w wystawionej przez niego fakturze VAT jako podatek. Podatnik VAT zwolniony nie ponosi ciężaru ekonomicznego podatku VAT;

5) Podatnik VAT zwolniony nie składa okresowych (miesięcznych albo kwartalnych) deklaracji podatkowych w podatku VAT;

6) Podatnik VAT zwolniony nie przesyła informacji o prowadzonej ewidencji (nie wysyła JPK-VAT);

7) Podatnik VAT zwolniony prowadzi ewidencję sprzedaży za dany dzień;

8) Podatnik VAT zwolniony nie rozlicza podatku VAT. Nie jest obowiązany do odprowadzenia podatku należnego za dany okres rozliczeniowy i nie przysługuje mu zwrot nadwyżki podatku naliczonego nad należnym;

9) Podatnik VAT zwolniony może, ale nie musi, złożyć naczelnikowi urzędu skarbowego zgłoszenie rejestracyjne w podatku VAT. Jeżeli zdecyduje się je złożyć, będzie w rejestrze VAT widoczny jako podatnik VAT zwolniony.

Prawa i obowiązki czynnego podatnika VAT

1) Podmiot rozpoczynający prowadzenie działalności gospodarczej, aby uzyskać status podatnika VAT czynnego musi złożyć naczelnikowi urzędu skarbowego zawiadomienie o tym, że chce rozliczać się jako podatnik VAT czynny;

2) Możliwość wyboru statusu czynnego podatnika VAT albo zwolnionego podatnika VAT, nie dotyczy podmiotów wymienionych w art. 113 ust. 13 ustawy o VAT. Podmioty te zostały z mocy prawa wyłączone spod zwolnienia podmiotowego z art. 113 ust. 1 ustawy o VAT.

Podmioty, które z mocy ustawy są czynnymi podatnikami VAT:

● przedsiębiorcy świadczący usługi prawnicze;

● usługi w zakresie doradztwa;

● usługi jubilerskie;

● przedsiębiorcy nieposiadający siedziby działalności gospodarczej na terenie Polski;

● podmioty dokonujące sprzedaży wykonywanej w ramach zorganizowanego systemu zawierania umów na odległość, bez jednoczesnej fizycznej obecności stron, z wyłącznym wykorzystaniem jednego lub większej liczby środków porozumiewania się na odległość do chwili zawarcia umowy:

– preparatów kosmetycznych i toaletowych (PKWiU 20.42.1),

– komputerów, wyrobów elektronicznych i optycznych (PKWiU 26),

– urządzeń elektrycznych i nieelektrycznego sprzętu gospodarstwa domowego (PKWiU 27),

– maszyn i urządzeń, gdzie indziej niesklasyfikowanych.

- Ewidencja IP Box - 12/04/2023

- Opłata od skargi kasacyjnej do NSA - 27/03/2023

- Odpowiedzialność członków zarządu za zobowiązania podatkowe spółki z o.o. - 14/02/2023