Odpowiedzialność solidarna VAT jest mechanizmem funkcjonującym w Polsce od 1 października 2013 roku. Odpowiedzialność solidarna VAT jest uproszczoną nazwą dla funkcjonującej w ustawie o VAT solidarnej odpowiedzialności podatnika (nabywcy towarów) z tytułu powstania zaległości podatkowych podmiotu dokonującego dostawy towarów. Ramy prawne solidarnej odpowiedzialności VAT nie ograniczają się wyłącznie do przepisów ustawy o VAT (art. 105a – 105d oraz załącznik nr 13 do ustawy o VAT). Podstawy prawne odpowiedzialności solidarnej VAT nabywcy towaru tworzą także przepisy Ordynacji podatkowej (art. 117b Ordynacji podatkowej).

Odpowiedzialność solidarna VAT jest mechanizmem funkcjonującym w Polsce od 1 października 2013 roku. Odpowiedzialność solidarna VAT jest uproszczoną nazwą dla funkcjonującej w ustawie o VAT solidarnej odpowiedzialności podatnika (nabywcy towarów) z tytułu powstania zaległości podatkowych podmiotu dokonującego dostawy towarów. Ramy prawne solidarnej odpowiedzialności VAT nie ograniczają się wyłącznie do przepisów ustawy o VAT (art. 105a – 105d oraz załącznik nr 13 do ustawy o VAT). Podstawy prawne odpowiedzialności solidarnej VAT nabywcy towaru tworzą także przepisy Ordynacji podatkowej (art. 117b Ordynacji podatkowej).

Odpowiedzialność solidarna VAT a mechanizm podzielonej płatności (split payment) oraz odwrotne obciążenie VAT

Odpowiedzialność solidarna VAT jest czymś zupełnie innym od mechanizmu podzielonej płatności VAT (z ang. split payment) oraz odwrotnego obciążenia w VAT (odwrócony VAT). Nie należy ich ze sobą mylić, ponieważ są to odrębne i niezależne od siebie mechanizmy. Ich wspólnym mianownikiem jest to, że wszystkie występują wyłącznie w podatku od towarów i usług (VAT).

Kiedy nabywca towaru będzie odpowiadał solidarnie z dostawcą towaru za niezapłacony przez niego VAT?

Podatnik VAT, który jest nabywcą towarów wymienionych załączniku nr 13 do ustawy o VAT (patrz niżej), będzie odpowiadał solidarnie z dostawcą towarów, za jego zaległości podatkowe, w części podatku proporcjonalnie przypadającej na dostawę dokonaną na rzecz tego nabywcy, jeżeli:

1) wartość towarów, o których mowa w załączniku nr 13 do ustawy o VAT, nabywanych od jednego podmiotu dokonującego ich dostawy, bez kwoty podatku przekroczyła w danym miesiącu kwotę 50 000 zł,

2) w momencie dokonania dostawy towarów, o których mowa w załączniku nr 13 do ustawy o VAT, podatnik wiedział lub miał uzasadnione podstawy do tego, aby przypuszczać, że cała kwota podatku przypadająca na dokonaną na jego rzecz dostawę tych towarów lub jej część nie zostanie wpłacona na rachunek urzędu skarbowego.

Podatnik będzie odpowiadał solidarnie za niezapłacony przez dostawcę VAT wówczas, gdy powyższe dwa warunki zostaną spełnione łącznie.

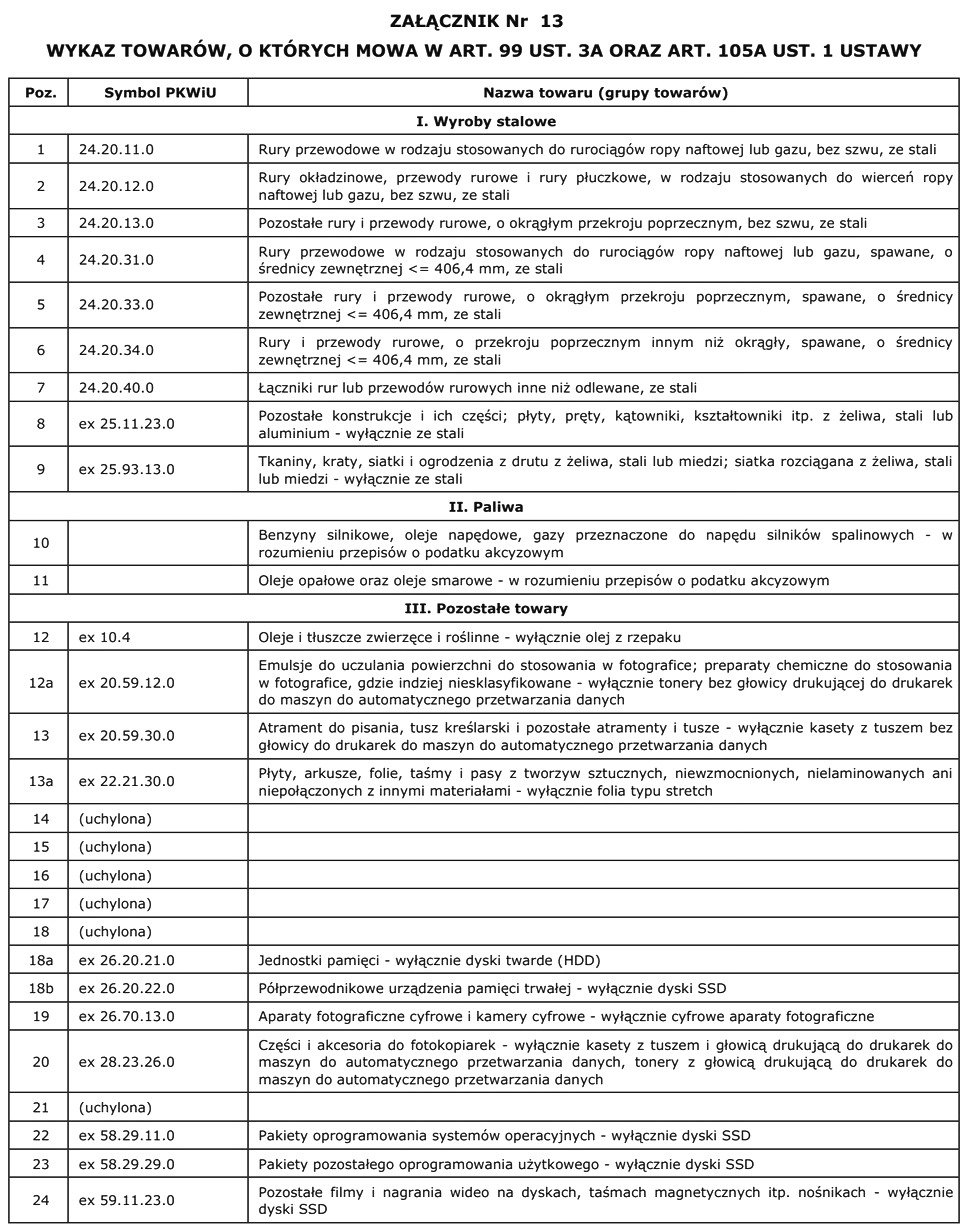

Załącznik nr 13 do ustawy o VAT – wykaz towarów objętych odpowiedzialnością solidarną VAT

W załączniku nr 13 do ustawy o VAT wymienione zostały towary, których nabycie może rodzić dla podatnika VAT odpowiedzialność solidarną za zaległości w podatku VAT dostawcy tych towarów.

Załącznik nr 13 do ustawy o VAT zawiera 24 pozycje, w trzech grupach towarów. Pierwsza grupa to wyroby stalowe (pozycje 1-7). Druga grupa to paliwa (pozycje 10-11). Ostatnia grupa to pozostałe towary (pozycje 12-24).

Co oznacza uzasadnione przypuszczenie niewpłacenia podatku od danej dostawy towarów na rachunek urzędu skarbowego?

Drugą przesłanką, od spełnienia której ustawodawca uzależnia odpowiedzialność solidarną nabywcy towarów, jest uzasadniona podstawa do tego, aby przypuszczać, że cała kwota podatku przypadająca na dokonaną na jego rzecz dostawę tych towarów lub jej część nie zostanie wpłacona na rachunek urzędu skarbowego. Wyjaśnienie, co należy rozumieć przez to dość niejasne sformułowanie opisowe, znaleźć można w art. 105a ust. 2 ustawy o VAT:

Podatnik miał uzasadnione podstawy do tego, aby przypuszczać, że cała kwota podatku przypadająca na dokonaną na jego rzecz dostawę towarów lub jej część nie zostanie wpłacona na rachunek urzędu skarbowego, jeżeli okoliczności towarzyszące tej dostawie towarów lub warunki, na jakich została ona dokonana, odbiegały od okoliczności lub warunków zwykle występujących w obrocie tymi towarami, w szczególności jeżeli cena za dostarczone podatnikowi towary była bez uzasadnienia ekonomicznego niższa od ich wartości rynkowej.

Uchylenie się od odpowiedzialności solidarnej VAT przez nabywcę towarów

W art. 105a ust. 3 ustawy o VAT wymienione zostały przesłanki, które umożliwiają zwolnienie nabywcy od solidarnej odpowiedzialności z tytułu zaległości podatkowej w podatku od towarów i usług dostawcy towaru. Nabywca towarów będzie zwolniony z odpowiedzialności solidarnej VAT:

1) jeżeli powstanie zaległości podatkowych dostawcy towarów nie wiązało się z uczestnictwem tego podmiotu w nierzetelnym rozliczaniu podatku w celu odniesienia korzyści majątkowej;

2) gdy dostawca znajduje się w wykazie podmiotów dokonujących dostaw towarów wymienionych w załączniku nr 13, którzy wpłacili kaucję gwarancyjną;

3) jeżeli nabywca wykaże, że okoliczności towarzyszące tej dostawie towarów lub warunki, na jakich została ona dokonana, odbiegały wprawdzie od okoliczności lub warunków zwykle występujących w obrocie tymi towarami, ale nie miały one wpływu na niezapłacenie podatku.

Przepisy Ordynacji podatkowej dotyczące odpowiedzialności solidarnej VAT

Przesłanki i warunki powstania odpowiedzialności solidarnej VAT określone zostały wprawdzie w art. 105a ustawy o VAT, jednakże nie należy zapominać o dość istotnych dla powstania zobowiązania z tytułu odpowiedzialności solidarnej VAT przepisach Ordynacji podatkowej.

Zakres odpowiedzialności majątkowej nabywcy towaru z tytułu solidarnej odpowiedzialności VAT?

Podatnik VAT (nabywca towarów), o którym mowa w art. 105a ustawy o VAT, odpowiada całym swoim majątkiem za zaległości podatkowe podmiotu dokonującego na jego rzecz dostawy towarów.

W jakim zakresie nabywca towaru nie odpowiada za zaległości podatkowe swojego dostawcy?

Odpowiedzialność podatnika VAT (nabywcy towarów) nie obejmuje odsetek za zwłokę powstałych przed dniem wydania decyzji o jego odpowiedzialności solidarnej. Podatnik VAT (nabywca towarów) nie odpowiada również za zapłatę kosztów postępowania egzekucyjnego powstałych w trakcie postępowania egzekucyjnego dotyczącego dostawcy towarów.

Przesłanki wszczęcia postępowania podatkowego dotyczącego odpowiedzialności solidarnej VAT ?

Postępowanie podatkowe w sprawie odpowiedzialności solidarnej nabywcy towaru nie może zostać wszczęte przed dniem wszczęcia postępowania egzekucyjnego wobec dostawcy towarów (art. 108 § 2 pkt 3 Ordynacji podatkowej). Solidarna odpowiedzialność VAT dotyczy bowiem niezapłaconego w terminie zobowiązania podatkowego wynikającego z deklaracji podatkowej złożonej przez dostawcę towarów. Do wszczęcia postępowania egzekucyjnego wobec dostawcy towarów w celu wyegzekwowania istniejącej zaległości podatkowej nie jest wymagane wydanie decyzji określającej to zobowiązanie podatkowe (art. 108 § 3 Ordynacji podatkowej).

W jakiej formie zapada rozstrzygnięcie dotyczące odpowiedzialności solidarnej VAT?

O odpowiedzialności podatkowej podatnika VAT (nabywcy towarów) z tytułu jego solidarnej odpowiedzialności z podmiotem dokonującym dostawy towarów orzeka się w formie decyzji podatkowej naczelnik urzędu skarbowego. Od decyzji tej przysługuje odwołanie do organu odwoławczego.

Kiedy organ może wszcząć egzekucję zobowiązania wynikającego z decyzji o odpowiedzialności solidarnej VAT?

Egzekucja zobowiązania z decyzji o odpowiedzialności solidarnej VAT może być wszczęta wobec nabywcy towarów dopiero wówczas, gdy egzekucja z majątku dostawcy okazała się:

1) w całości lub w części bezskuteczna,

2) odstąpiono od czynności zmierzających do zastosowania środków egzekucyjnych,

3) nie przystąpiono do egzekucji administracyjnej w wyniku uprawdopodobnienia przez organ egzekucyjny braku możliwości uzyskania w toku egzekucji administracyjnej kwoty przewyższającej wydatki egzekucyjne.

Kiedy przedawnia się prawo do wydania przez organ podatkowy decyzji o odpowiedzialności solidarnej VAT?

Decyzja o odpowiedzialności solidarnej nabywcy towarów nie może zostać wydana, jeżeli od końca roku kalendarzowego, w którym miała miejsce dostawa towarów, upłynęły 3 lata (art. 118 § 1 pkt 1 Ordynacji podatkowej).

Kiedy przedawnia się zobowiązanie podatkowe z tytułu wydania decyzji o odpowiedzialności solidarnej VAT?

Przedawnienie zobowiązania wynikającego z decyzji o odpowiedzialności solidarnej VAT następuje po upływie 3 lat od końca roku kalendarzowego, w którym została doręczona podatnikowi VAT (nabywcy towarów) decyzja o jego odpowiedzialności solidarnej (art. 118 § 2 Ordynacji podatkowej).

- Ewidencja IP Box - 12/04/2023

- Opłata od skargi kasacyjnej do NSA - 27/03/2023

- Odpowiedzialność członków zarządu za zobowiązania podatkowe spółki z o.o. - 14/02/2023